|

Профессиональный научный форум физиков посвященый проблемам физики эфира,

астрофизике, геофизике, климатологии, экологии, прогнозу землетрясений,

проблемам развития физической науки в современном обществе

|

| | Автор | |

|---|

Карим_Хайдаров

канд.техн.наук, администратор

|

| Написано: 27.03.2020 в 12:07:27 | #261 |

Хроники апокалипсиса. Призрак инфляционного шока близок, как никогда

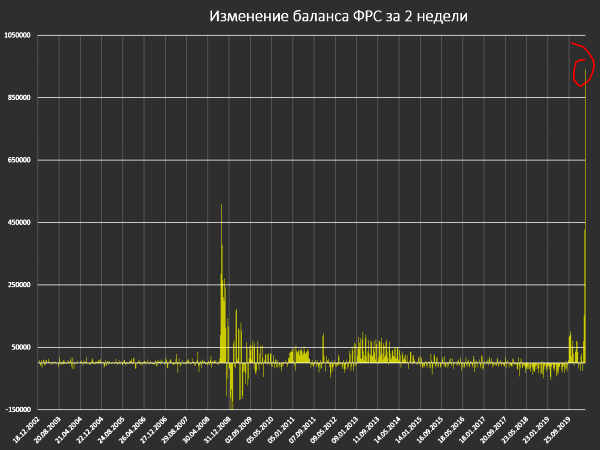

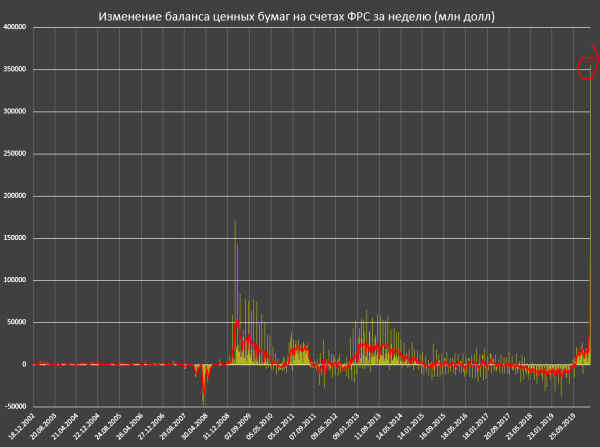

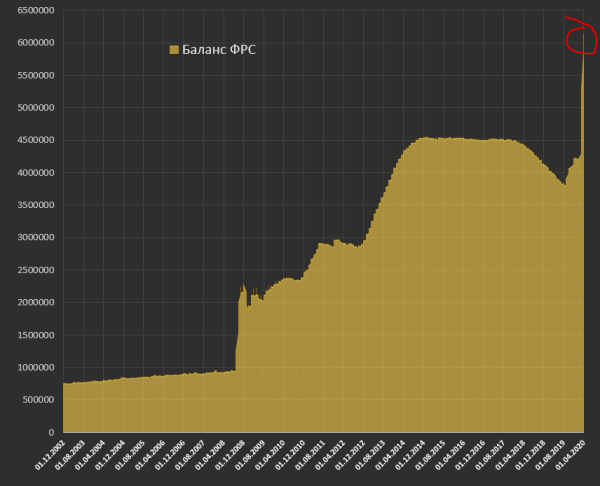

Баланс ФРС вырос еще на 586 млрд, а за 2 недели на 942 млрд – это самый быстрый прирост за всю историю (прошлый рекорд был в начале октября 2008 на уровне полу триллиона). Они каждую неделю рекорды ставят, так что это теперь нормально!

Основной причиной роста баланса является приращение ценных бумаг на 355 млрд, из которых трежерис 337 млрд. РЕПО ожидаемо сократились на 90 млрд (с 442 до 352 млрд), банкам нет смысла фондироваться через операции РЕПО, т.к. они привязываются к механизму рефинансирования и вынуждены резервировать залоги. Однако главное то, что банки ограничены в возможностях использования данного ресурса для выкупа ценных бумаг в виду срочности процедуры – РЕПО нужно будет возвращать или рефинансировать, а ФРС может сократить лимиты. Это исключительно временная и вынужденная мера для экстренного закрытия кассовых разрывов и маржин коллов. Рыночной дно прошли и РЕПО сократили, а QE совсем другое дело, на них и разгоняли рынки последние 11 лет.

Еще в первых обзорах денежно-кредитной политики ФРС двумя неделями ранее я отмечал, что конечным итогом должна стать трансформация РЕПО в QE и это произошло. Первичные дилеры создали условия «нетерпимости» на рынке, спровоцировал паническую ответную реакцию ФРС. Значительно быстрее, чем ожидалось, но произошло.

Сейчас они вваливают по количественному ослаблению свыше 350 млрд долл в неделю. Ничего подобного раньше не было.

Это в 50-60 раз интенсивнее прошлых операций QE (1-3) и в 90 раз интенсивнее QE4 (c октября 2019 по февраль 2020)! Например, легендарная операция QE2 от Бернанке шла 36 недель на 600 млрд. Теперь этот объем они вкачивают за 8-9 торговых сессий и менее, чем за 2 недели! Они реально там с ума посходили, какая бы дыра в финсистеме не была, так нельзя. Даже ЕЦБ и Банк Японии существенно более выдержанные.

Они снизили операции РЕПО на 90 млрд, но нарастили на 81 млрд целевое кредитование нефинансового сектора через первичных дилеров (за 2 недели выдали кредитов уже на 110 млрд). Также на 206 млрд расчехлили своп линии с мировыми ЦБ.

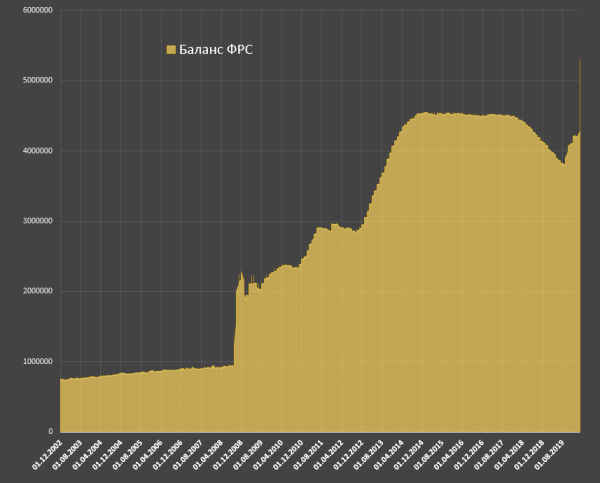

С 11 сентября ФедРезерв закончил сокращать баланс (сейчас даже странно подумать, что мы жили в эпоху сокращения баланса!). С тех пор по основным операциям фондирования приращение на 1.44 трлн (352 млрд РЕПО, 109 млрд фондирование нефинансового сектора, на 772 млрд выкуп ценных бумаг и 206 млрд своп линии с другими ЦБ).

В итоге совокупный баланс достиг 5.3 трлн.

Спайк на правой стороне графике смотрится зловеще и пугающе – так быстро не наращивали еще никогда! А ведь будет еще больше (они продолжают выкупать по 75 млрд трежерис в день). По тем данным, которые располагаю ФРС планирует полностью покрыть новый план TARP на 2 трлн от Белого дома, монетизировав его чуть менее, чем полностью. Это значит 2 трлн в трежерис, но значительно меньше в MBS и агентских бумаг, чем было объявлено. В совокупности за все время около 300 млрд. Примерно 700 млрд в виде кредитов, где на РЕПО 250-300 млрд, остальное на фондирование нефинансового сектора. Плюс своп линии – вероятно до полу триллиона на пике. В перспективе 3-4 месяцев (с учетом марта) от ФРС может поступить 3.5 трлн, где непосредственно первичные дилеры распределят 3 трлн. Это будет почти в три раза больше, чем пиковые инъекции в 2008.

Банки получили бесконечное QE и абсолютно ожидаемо, что им плевать на перспективу байбеков (за 2 недели Фед ввалил больше, чем компании выкупили за прошлый год), им плевать на экономику (более чем показательна реакция рынка в виде самого стремительного роста за 100 лет после данных на заявки по безработице). Логика проста, и эта логика прекрасно себя зарекомендовала в 2009-2014 – чем хуже данные, тем лучше, значит от ФРС будет очень много денег и значительно больше, чем любой потенциальный поток от реального сектора. Конечно же, им плевать на перспективе карантина и количество зараженных. Лучше всего, если карантин будет еще год, а количество зараженных по 100-150 тыс каждый день так, чтобы наверняка!

Если серьезно, финансовая индустрия теряет чудовищный денежный поток в виде выпадающих кредитов и процентов, которые платят компании и домохозяйства. Инвестиционные банки теряют плату за андеррайтинг на размещении акций и облигации вместе с комиссией за проведения слияний и поглощений. Никто ничего не проводит. Система замерла. Правительство часть кредитов кроет на безвозмездной основе, часть планирует перенести, кассовые разрывы по которым покрывает ФРС. Но суть в том, что реальная экономика в параличе и не факт, что заработает так, как было до карантина.

Сейчас в режиме карантина с 19 марта США теряют от 50 до 65% от ВВП за каждый день простоя в годовом исчислении. Если так простят квартал, то за квартал экономика потеряет 2/3. План спасения реальной экономики на 2 трлн частично закрывает ущерб, но за 1.5 месяца, предполагая, что по истечении карантина все вернется в исходное состояние и тогда ущерб действительно минимальный, не считая раздутого на 3-4 трлн госдолга за год.

Но есть важное отличие текущего кризиса от 2008. Тогда кризис был преимущественно финансовым и закрытие кассовых разрывов и кризиса доверия хорошо работало через расширение баланса ЦБ, как кредитора последней инстанции. Финансовый кризис перерос в экономический через обрушение инвестиции компаний, промышленных заказов, что в конечном счете через связующие каналы переросло в обрушение потребительского спроса. Все это наложилось на долговую перегрузку.

Сейчас дисбалансы более выраженные, чем в 2008, а экономический ущерб несопоставимо выше. Вообще нет прецедентов в современной истории столь радикального экономического шока. Вся система парализована. Принудительно спрос обрушен до нуля в большей части зоны приложения этого спроса (транспорт, логистика, туризм, гостиницы, индустрия развлечения, спортивная, культурная индустрия, сектор общественного питания, практически весь малый и средний бизнес из сферы услуг, но и следом за всем этим промышленное производство из-за срыва и нарушения цепи снабжения). Бизнес не получает денежного потока и соответственно не может исполнять своих обязательств перед кредиторами, контрагентами, поставщиками, работниками, не может платить аренду. Соответственно, бизнес, который не исполняет своих обязательств подрывает финансовое состояние тех, кому он должен – арендодатели, кредиторы, работники и поставщики, которые в свою очередь по цепочке не могут исполнять своих обязательств и так далее. Это и называется каскадный эффект. В 2008 он был сильно выражен в страховых, инвестиционных и отдельных промышленных компаниях. Сейчас он выражен везде.

И что выходит? Мы имеем спрос в режиме свободного падения, шок предложения из-за принудительно остановленной экономики, проблемы с логистикой и вертолетные 2 трлн, которые поступят на счета реальной экономики в ближайшие 2-3 месяца. Уже сейчас денежная масса раскручена до невероятных 8% годовых:

https://www.federalreserve.gov/releases/h6/current/default.htm

(и здесь еще нет эффекта сильнейшего за 100 лет бегства из риска в кэш, которое произошло в середине марта). Плюс к этим почти 16 трлн денежной массы добавятся триллионы от правительства при шоке предложения и проблемах в логистике, и вы осознаете, какое инфляционное давление будет в середине года в США? И вот это инфляционное давление с потенциалом роста инфляции до 4.5-5% годовых неизбежно спроецирует ФРС на инверсию денежно-кредитной политики и принудительную откачку ликвидности.

В принципе, тех денег, что они планирует напечатать – до 3 трлн долл хватит, чтобы уже в мае 2020 долбиться снизу в оверхай по S&P 500, т.е. тестировать 3400. Но, во-первых, ни бизнес через байбеки, ни население не сможет поддерживать покупки, что серьезно ограничит потенциал раллирования, по крайней мере в первой половине года. Во-вторых, чем бодрее дернутся, тем стремительнее ФРС придется сворачивать QE. В-третьих, инфляционное давление существенно ограничит прыть, как первых (первичных дилеров), так и вторых (ФРС и прочих ЦБ).

Поэтому, скорее всего будет еще заплыв на минимумы этой недели, несмотря на стремительный рост мировых индексов на 20-25% за 3 дня. Так сразу рынок не отпустит от сильнейшего за 100 лет шока. Сейчас на рынке только один покупать – это первичные дилеры через ФРС (или наоборот, впрочем, это одно и тоже), но опыт 2008-2009 показывает, что наличие одного покупателя не позволит сформировать устойчивый тренд без стабилизации денежных потоков в реальной экономике. Гипердинамическое раллирование индексов на 20-30% за несколько дней будут еще и не раз, как в условиях любого агрессивного коллапса (в 30-х годах и в 2008 такое тоже было, но менее агрессивно).

Но остановить ФРС может только инфляционный шок, который может случиться уже к лету, когда вертолетный деньги в полное мере наложатся на парализованную в ноль экономику и тогда мы увидим феерическое представление, когда при подавленном реальном секторе придется аварийно откачивать все эти ваши бесконечные QE!

Источник: https://spydell.livejournal.com/680445.html

| ---------

Истинное знание есть знание причин - Френсис Бэкон | | | | Карим_Хайдаров

канд.техн.наук, администратор

|

| Написано: 29.03.2020 в 20:22:25 | #262 |

КОРОННАЯ ЛОВКОСТЬ РУК И ГЛОБАЛЬНОЕ ОБНУЛЕНИЕ КАРМАНОВ…

Сергей Филатов

Западные биржи летят вниз – потери больше, чем в 1929 году, экономика и мировая торговля в ступоре. А публика изучает данные о том, сколько больных коронавирусом в каждой стране.

Мировые СМИ ориентируют людей на личную безопасность и здоровье – что, безусловно, важно и нужно, но для понимания общей стратегической ситуации смотреть-то надо в другую сторону.

Происходит на наших глазах ОБНУЛЕНИЕ ЭПОХИ, а потом начнется переформатирование мира, который для человечества стал привычным за ушедшие в историю последние десятилетия – belle epoque, ушедшая безвозвратно…

Закрыты границы, и торговля стала. Компании на грани банкротства, за которым – массовая безработица. Про кончину туризма и авиаперевозок больно говорить. Кредиты за жилье – знаменитая ипотека – сделает будущих безработных будущими бездомными.

И когда пишут, что «коронавирус уже сейчас имеет все шансы за считанные месяцы переформатировать всю мировую экономику», то ставят проблему с ног на голову. Именно для переформатирования мировой экономики и появилась эта – да, опаснейшая, но, все-таки «ширмочка» в виде коронавируса. Перед нами – живое воплощение старого приемчика: когда всех призывают смотреть в одну сторону, то смотреть надо прямо в противоположную – именно там, за нашей спиной, происходит самое важное.

Люди привыкли смотреть в свои кошельки, а сегодня их принуждают смотреть на температуру и следить за кашлем. А что у них останется в кошельках – потом узнают.

Недаром ведь Трамп начал вливание триллионов в американские карманы – правда, как водится, кому-то достанутся «вершки», а кому-то «корешки». Но сама операция по вкачиванию уже 6 триллионов долларов в финансовую систему США производит впечатление даже на некоторых глав соседних с Россией государств. А те – вместо восхищения от долларовых ноликов, замелькавших перед глазами, лучше бы набрались терпения или даже заглянули внутренним взором на пять-шесть месяцев вперед – какую там инфляцию принесут эти нолики в экономику мира?

Когда говорят сегодня – «Мир изменился безвозвратно», то имеют в виду, конечно, финансово-экономическую систему. Но, люди-то продолжат жить и воспитывать детей – здесь ничего не изменится, может быть даже семьи укрепляться.

Операция «вирус»

Сейчас начали появляться из недр архивов удивительные материалы, знакомство с которыми вызывает вопрос: «А не запланированную ранее историю с пандемией «запустили» в дело именно в тот момент, когда финансовый обвал было уже не остановить»?

Удивлены? Тогда познакомимся с докладом Фонда Рокфеллера от 2010 года – там сегодняшний сценарий прописал открытым текстом. Доклад так и называется «Scenarios for the Future of Technology and International Development. The Rockefeller Foundation. May 2010». («Сценарии для будущего технологического и международного развития. Фонд Рокфеллера. 2010 год»). Они в этом докладе только дату указали не точно – там, по прогнозу, вирусная инфекция в мире должна была начаться в 2012 году, сразу после финансового обвала в 2008-2009-м. Видимо, именно к 2012 году и готовились, но меры ФРС по наполнению рыка сотнями миллиардов из программы QE («количественного смягчения») отсрочили «запуск» пандемии.

Итак, читаем:

«In 2012, the pandemic that the world had been anticipating for years finally hit. The pandemic blanketed the planet…» - «В 2012 году, наконец, разразилась пандемия, которую мир ожидал годами. Пандемия накрыла планету...» Похоже на то, что происходит сегодня? И далее: «Везде, где национальные интересы сталкивались с индивидуальными интересами, возник конфликт. Спорадический отпор становится все более организованным и скоординированным, поскольку недовольная молодежь и люди, которые видели, как их статус и возможности ускользали – в основном, в развивающихся странах – вызывали гражданские беспорядки… Даже те, кому нравится большая стабильность и предсказуемость этого мира, начали чувствовать себя неловко и чувствовать стеснение из-за множества жестких правил и строгости национальных границ. Рано или поздно что-то неизбежно нарушит аккуратный порядок, который так усердно установили правительства мира».

Сценарий? – Сценарий!

Или такой доклад Совета национальной разведки США (National Intelligence Council) от 2004 года – «Mapping the global future. 2020 project» («Рисуя глобальное будущее. Проект на 2020 год»). Они прямо указали сегодняшнюю дату – 2020.

И там – в раках проекта на нынешний год – на странице 30 читаем:

«The process of globalization, powerful as it is, could be substantially slowed or even stopped. Short of a major global conflict, which we regard as improbable, another large-scale development that we believe could stop globalization would be a pandemic». - «Процесс глобализации, какой бы мощной она ни была, может быть существенно замедлен или даже остановлен. Если не считать крупного глобального конфликта, который мы считаем невероятным, еще одним масштабным событием, которое, по нашему мнению, могло бы остановить глобализацию, была бы пандемия».

Далее: «Такая пандемия в мегаполисах развивающегося мира со слабыми системами здравоохранения – в странах Африки к югу от Сахары, в Китае, Индии, Бангладеш или Пакистане – будет иметь разрушительные последствия и может быстро распространиться по всему миру. Глобализация окажется под угрозой».

Здесь они ошиблись – пандемия прилетела к ним самим.

Популярный блогер Chipstone пишет: «Именно пандемия явилась идеальным форс-мажорным фактором, за который фактически невозможно на кого-либо конкретного возложить вину». Стало быть, и виновных не сыскать? А финансово-экономический кризис-то грянул. И пандемия его «перекрыла». И это мы не можем игнорировать.

Удивительно, но часть экспертов с удивлением сейчас вопрошают: «Ни один мировой think-tank не смог спрогнозировать пандемию». Ещё как прогнозировали! Они готовились в ОБНУЛЕНИЮ. Они знали, что оно – рано или поздно – но придет. Хозяева финансовой системы хорошо изучили её особенности, вплоть до того момента, когда она больше не выдержит и рухнет…

Тем более, в понимание военных США пандемия, как и биооружие,«является важным сценарием не потому, что это самый большой риск, а потому, что он наиболее сильно воздействует на систему». Это – цитата из статьи журнала «Newsweek» «Exclusive: Inside the military's top secret. Plans if coronavirus cripples the government».

Ещё раз: «…не потому, что это самый большой риск, а потому, что он наиболее сильно воздействует на систему». У них забота не о «риске», а о «системе».

«Патроны скуплены…»

Мир тянут в сторону дестабилизации? Ответим по-иному – мир пришел в точку, когда происходит, если уже не произошло, ОБНУЛЕНИЕ.

ОБНУЛЕНИЕ пришедшей в негодность мировой финансовой системы, где «деньги делали деньги» без участия людей и производства.

ОБНУЛЕНИЕ Глобализации.

ОБНУЛЕНИЕ свободы передвижения с континента на континент сотен миллионов людей – кто в поисках работы, кто в поисках новых впечатлений от туризма.

ОБНУЛЕНИЕ производства транспортных средств, рост числа которых теперь просто не востребован.

ОБНУЛЕНИЕ самого формата социальной жизни.

Система, созданная на Западе почти 500 лет назад и зиждившаяся на ссудном проценте, колониальном ограблении и силовом захвате ресурсов, пришла к пределу роста и сыпется у нас на глазах.

Глобализация по-западному, точнее, по англосаксонскому праву силы – и военной, и юридической – исчезает. Вы, кстати, не задумывались над тем, что «международное морское право» создано англосаксами в своих интересах ещё со времен расцвета их пиратства?

Теперь просторы Земли для экспериментов международных корсаров оказались конечны. И эта простая истина стала доходить даже до западников. Профессор из Университета канадской Манитобы Радхика Десаи (Radhika Desai), директор «Geopolitical Economy Research Group» в статье «The Unexpected Reckoning: Coronavirus and Capitalism» - «Неожиданная расплата: коронавирус и капитализм» признал, что «корни соперничества, характерного для XXI века, лежат, конечно, в смещении мирового экономического центра тяжести в сторону от Запада».

Западная цивилизация денег настолько одряхлела, что ничего уже не может придумать и предложить даже для собственного спасения кроме понятных ей финансовых же манипуляций. Других сценариев спасения своего доминирования в мировой экономике потомки пиратов просто не видят.

Для того, чтобы люди на всех континентах не слишком уж заботились об обрушении такого удобного и комфортного для многих «а-ля западного мира и образа жизни», им подброшена пандемия, как отвлекающий маневр. А коронавирус – да, он опасен сегодня, только, повторюсь, за этой «ширмочкой» происходят события, которые будут ещё более болезненны для масс людей в Америки и в Европе завтра.

В статье «The Virus and Capitalism» в издании «Counterpunch» прямо сказано: «Официальный план на сегодняшний день является финансовым, чтобы выручить Уолл-Стрит и авиакомпании, снизить налоги на заработную плату, бросить чеки с жетонами в массы и надеяться, что все это сработает. А пандемия является лишь катализатором текущих финансовых проблем, но не причиной». Но… коронавирус вернулся на Уолл-Стрит, и мало там никому не покажется.

Зато Россия вместе Китаем при качественном маневрировании – Китай уже показал, что оно возможно – будет на выходе из этого кризиса в наилучшем, хоть и не в идеальном по понятной причине, состоянии. Теперь можно будет увидеть воочию то, о чем мы здесь писали не раз не два – Сила переходит на Восток Азии.

А Запад погружается туда, куда он все 500 лет загонял остальной мир – он погружается в отсталость. Даже бумажку стоимостью в триллион долларов – а она уже скоро появится, и об этом ниже – нельзя съесть на обед вместо борща… А ФРС плодит не реальные товары, а виртуальные деньги. Ну, прямо по Салтыкову-Щедрину: «Это еще ничего, что в Европе за доллар дают один полтинник, — будет хуже, если за доллар станут давать в морду».

Из Америки в Сети пишут: «Самым важным моментом стало расползание кризисных явлений на огромную площадь… Патроны скуплены... В оружейных магазинах прилавки с патронами просто пустые… Впечатляют капитальные приготовления населения к ведению военных действий с огнестрелом... Ожидается коллапс в нескольких завязанных друг на друга областях экономики. Фондовые рынки могут цвести и пахнуть, но в реале намечается много интересного».

В США решили взять с Китая «по суду» триллионы долларов

Карантину из-за коронавируса подверглись, как минимум, 1,5 миллиарда человек в четырех десятках (пока) наиболее развитых странах мира, подсчитали в «Sky News». То есть, на главных производительных площадках – ти-ши-на. А те же финансисты причитают: «Ну, вот все и рухнуло потому, что работники не работали, а сидели по домам. А мы не-при-чем. Мы – белые и пушистые». Они уже начали об этом вещать по ТВ, перекладывая ответственность «с больной головы на здоровую» – таков их Сценарий. Хотя де-факто именно из-за фокусов Уолл-Стрит и ФРС мир дожил до нынешних приключений.

И финансисты не только говорят, но и действуют. Некие американские юридические конторы – «Berman Law Group» и «Lucas-Copmton» подали совместный иск в суд против… правительства КНР. А что это за конторы? Так, одним из их учредителей и владельцев является Френсис Байден. А кто он такой? Так он же – родной брат бывшего вице-президента США, а теперь кандидата на пост президента – Джо Байдена. Рука руку моет.

Эти конторы теперь обвиняют Китай в том, что тот «действовал в корыстных интересах, скрывая информацию об эпидемии», отчего в итоге пострадал весь мир, включая США. Представители двух фирм – жулики, как у О’Генри – надеются на то, что в случае победы им удастся арестовать активы китайских госкомпаний в США. Общий размер ущерба, который они намерены вчинить Китаю, пока точно не определен, но может равняться триллионам долларов.

Этот трюк придуман, чтобы компенсировать потери западников. Пока оценки такие:

- Доклад ЮНКТАД («Конференция ООН по торговле и развитию»): «Сейчас мы прогнозируем, что давление на глобальные инвестиции будет снижаться в пределах от минус 30% до минус 40%. Лучшие 5000 транснациональных корпораций (главным образом – западные – С.Ф.), на которые приходится значительная доля мировых инвестиций, в настоящее время прогнозируют пересмотр своих оценок прибыли в 2020 году в среднем на минус 30%». Доходы Запада от Глобализации падают стремительно.

- «Morgan Chase » прогнозирует общий рост количества безработных в США до более 7-8 миллионов человек. Это существенно больше, чем в 2008 году и сопоставимо со временами Великой Депрессии. По другим оценкам – безработица в США поднимется до 14 -15 миллионов человек.

- С 19 марта США теряют от 50 до 65% от ВВП за каждый день простоя в годовом исчислении. За квартал экономика потеряет 2/3. «Bank of America» сообщил Городу и Миру в том, что «экономика США завершила многолетний период роста и вступила в рецессию».

- Трамп перед выбором – либо карантин по всей стране, либо он выходит на выборы в ноябре с рухнувшей экономикой, и Байден отыграет на этом по полной программе.

Что делать? В бой идет печатный станок!

Но – на всякий случай – совещания в Белом доме проходят с предосторожностями.

«Грузите апельсины бочками!»

В США начато неограниченное QE («количественное смягчение»). По заявлению ФРС, она будет покупать «неограниченное количество госбондов США и закладных на недвижимость». ФРС намерена «залить» все рынки деньгами, выплатить всем американцам базовый доход, дать малому бизнесу беспроцентные ссуды и спасти деньгами все «идущие ко дну» американские корпорации. Из заявления: «У ФРС неограниченное количество денег. ФРС их создает электронно в неограниченном количестве».

По словам советника президента США по экономическим вопросам Ларри Кудлоу, власти США намерены выделить 6 трлн долларов помощи «в связи с распространением коронавирусной инфекции COVID-19». 2 трлн долларов составит прямая помощь и ещё около 4 трлн — кредиты ФРС. Кудлоу отметил, что эта сумма станет «самым большим в истории США пакетом финансовой помощи», которая будет оказана в виде наличности и кредитов широким слоям американского населения.

На всякий случай, понимая, что эти деньги сейчас зальют рынок потребительских товаров в США, Трамп издал Указ, согласно которому компетентные органы получают право выявлять и наказывать торговцев, завышающих цены на товары первой необходимости, а также формирующих чрезмерные запасы таких товаров. Этим он как бы «запретил» гиперинфляцию. Кстати, есть в истории пример, когда инфляцию уже запрещали – это были «черные полковники» в Греции после захвата ими власти в 1970-х годах. Верной дорогой идет POTUS.

Общий баланс ФРС может вырасти до 9-10 трлн долларов в следующие 1-2 месяца. Это – почти половина от всей американской экономики. И она, экономика США, переходит в частные руки одной конторы – мечта отцов-основателей ФРС свершилась! Только что будет потом – «на следующий день»?

Подобных финансовых экспериментов в истории США и нигде в других странах ещё не было. Сегодня решения принимают в рамках известной финансовой теории и практики. Но, в условиях завершения цикла развития, эти инструменты долговременно работать не будут – кроме знакомой на Западе ситуации «умри сегодня ты, а я – завтра»: «боливар не выдержит двоих»... Вся эта вакханалия с вбросом триллионов долларов имеет тактический смысл. Перспектива в любом случае – крах. Это и есть ОБНУЛЕНИЕ.

Кто-то уже пошутил: «Доллар сегодня размножается быстрее, чем коронавирус»… И в этой шутке есть та самая доля правды, которую, кажется, осознают финансисты.

Другое дело, повторим, они мыслят финансовыми категориями, вот и предлагают новую финансовую же меру для спасения ситуации – они хотят создать механизм роста монетизации без увеличения госдолга. Суть такова – Минфин США имеет право чеканить монету, а ФРС не имеет такого права. Поэтому предлагается отчеканено несколько монет номиналом… 1 ТРИЛЛИОН (1 000 000 000 000) долларов каждая! Для чего?

Обратите внимание на красоту комбинации: ФРС принимает эти 5-6 или даже 8 монет по… номиналу в триллионах(!) на свой баланс, а навстречу зачисляет аналогичное количество долларов на счет федерального казначейства. Чистая «Свадьба в Малиновке»: «Бери-бери! Я себе ещё нарисую!»

Ей Богу, «жить захочешь, и не так раскорячишься» (с).

Второй «запасной вариант» – уход в криптовалюту и прощание с долларом. Международный валютный фонд уже «забросил удочку»: госкрипта, мол, способна стать массовым средством платежей; госкрипта, мол, «более эффективный и менее затратный способ организации денежного обращения, чем банковские счета».

Только встречный вопрос – а чья она будет эта «госкрипта», если она «гос»? Американская, китайская, европейская, евроазиатская – к кому относится этот «гос»? Чего они народ вводят в заблуждение? Это будет не «гос», а «МВФкрипта».

Но, пока идея разрабатывается, западники, как обычно, – темнят. Очень им хочется остаться на коне после всей этой катавасии. И не упустить контроль.

Кстати, как янки отреагируют на то, что МВФ уже приготовился к панихиде по доллару? Кристалина Геогргиева, как главный исполнительный директор МВФ, должна быть после этого озабочена не только общими вопросами, но и своим будущим. Она помнит казус Стросс-Кана, который хотел «подвинуть» доллар?

США нужны реальные ресурсы

Знаменитый тем, что «режет правду-матку» сайт «Zerohedge» публикует статью «Deutsche Bank: Helicopter Money Will Be «Disastrous» And Will Lead To Hyperinflation, "Buy Gold"» - «Дойчбанк предупреждает: «Разброс денег с вертолета» будет катастрофичным и приведет к гиперинфляции. Покупайте золото». Напомним, что «разброс денег с вертолета» – это знаменитая фраза, прозвучавшая в начале финансового кризиса 2008 года. То есть, речь идет о печатании и раздачи банкам ничем не обеспеченных купюр в масштабах триллионов долларов. Потом к этому приему прибег и Европейский Центробанк, бросивший в ЕС сотни миллиардов «пустых» евро.

В статье, в частности, указано: «Теперь, когда деньги для вертолетов, наконец, прибыли, триллион долларов лишь напоминает населению, что деньги, как и любая другая консенсусная конструкция, просто иллюзия и зависит от «веры и доверия» в эти деньги»…

Так что для всех любопытных скоро станет ясно, как выглядит гиперинфляционный эндшпиль… Ситуация такова, что в условиях карантина от коронавируса происходит снижение спроса и производства, а количество денег растет. Сейчас мы наблюдаем не «шок предложения» от классического перепроизводства, а «шок спроса». При этом востребованных услуг и товаров остается значительно меньше – навскидку главное сегодня: еда и лекарства + связь.

Стало быть, потребление падает. Значит, в мире будут ликвидированы все излишние производства – они слишком много всего создали. К тому всё и идет. Особо пострадает управленческое звено – «офисный планктон». Вот оно – ОБНУЛЕНИЕ.

И в Америке дальновидные люди понимают, что мерой исключительно печатания новых долларов дело не спасти. Им в управление нужны реальные ресурсы. Например, мировой нефтяной рынок. Поэтому в США возникла ещё одна странная идея – спастись за счет… объединения и координации с Саудовской Аравией на нефтяном рынке. Просто – жест отчаяния!

Несколько сенаторов попросили госсекретаря Помпео «надавить» на саудитов. Они пишут в госдеп лично госсекретарю Помпео. Хорошо ещё, что не в ООН или в «Спортлото»: «Мы призываем вас, как главного дипломата страны, довести наше требование до сведения саудовцев. Мы призываем и Эр-Рияд, и Москву прекратить сеять хаос на мировых рынках, особенно, в то время, когда наша страна стремится справиться с растущей пандемией и предотвратить экономический кризис… Эр-Рияд должен немедленно покинуть антикварный картель ОПЕК и присоединиться к Соединенным Штатам, как энергетическая Сила на глобальном свободном рынке энергетики». – «Riyadh should leave the antique OPEC cartel immediately and join the United States on the global stage as a free market energy powerhouse».

В Штатах уже началась игра и с саудитами, и с ОПЕК, чего раньше никогда не бывало. Более того, эта инициатива идет вразрез с антикартельным законодательством США – они не могут юридически работать с картелем по имени ОПЕК. Поэтому они призывают Саудовскую Аравию выйти из ОПЕК, чтобы самим не нарушать американские законы.

И если сенаторы предлагают «кнут», то сами нефтяники предлагают «пряник» в виде раздела мирового рынка нефти… без России. На днях американский государственный регулятор рынка нефти совершил «немыслимое» — он вышел на контакт с представителями ОПЕК. Райан Ситтон комиссар «Техасской железнодорожной комиссии», которая, несмотря на свое название и является ключевой нефтяной структурой Техаса и юга США, сообщил о том, что ОПЕК пригласила его принять участие в следующей встрече стран-экспортеров нефти в июне. Американец в своем Твиттер лукавит – это не ОПЕК «пригласила», это он сам вышел на связь с генеральным секретарем ОПЕК Мохаммедом Баркиндо и напросился на встречу.

Как же их там прижало!

Многие обозреватели уже обращают внимание, как янки и западники, в целом, открыли информационный фронт против России и Китая, обвиняя нас в причинах их кризиса. И хорошо! Если янки не понимают, что у них происходит – а сенаторы явно пишут, что называется, «от души» – то пусть насладятся крахом. Деваться им «с подводной лодки» не-ку-да.

Тем более, как можно предположить, и об этом мало кто сегодня размышляет, «в условиях разваливающейся мировой экономики не имеет смысла обсуждать текущею стоимость барреля нефти в долларах. На данный момент непонятно, каким будет уровень потребления углеводородов в посткризисном мире, и совершенно не очевидно, сохранится ли доллар, как валюта общемирового значения».

Нефть и газ есть и будут, а о нефтедолларе скоро забудут. Даже если из-за его инфляции цена за баррель станет не 30, а 300 обесценившихся баксов. И вообще, это не нефть дорожала в последние десятилетия (с 3 баксов в начале 70-х годов до 140 долларов в середине 2000-х), а доллар дешевел. Инфляция, так сказать, как наглядная агитация.

То же по газу. Пишут, что цены на газ в Европе упали до исторических минимумов. Пишут, что «Газпром» в 2020 году может получить здесь самый низкий доход за 15 лет – цена уже снизилась до 100 долларов за 1 тысячу кубометров. И спрос на газ усыхает не только под давлением карантинных мер, а из-за того, что в газохранилищах Европы полно запасов. Затоварились загодя. Правда, не в ожидании коронавируса, а в ожидании прекращения поставок газа через Украину. Ну – не одно, так другое…

В конце концов, самое время переходить к торговле с Европой газом и нефтью за рубли. Кое-кто не даст и ломаного гроша за будущее самого «евро» при нынешних-то «высоких отношениях» между странами Евросоюза. Желающие могут сыграть на тотализаторе: «Когда евро исчезнет?» Или – «Когда вернется лира в Италию, или франк во Францию, или марка в Германию?» Ставлю на конец 2020 года. А Вы что думаете?

Зато рубль никуда не денется.

Европа ориентируется на национализацию

Есть ещё две темы для представления – реакция в Европе и варианты развития событий в США.

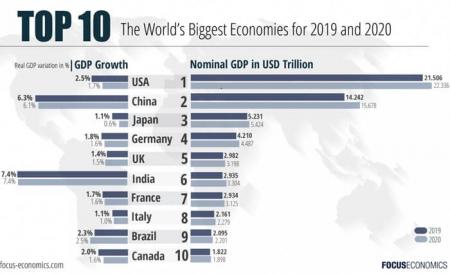

Кстати, вот итоги 2019 года и прогноз на 2020 год от журнала «Focus Economics» относительно объема ВВП в ведущих странах мира:

И ещё один прогноз от 2019 года – относительно способности разных стран противодействовать эпидемиям и пандемиям: «Страны, лучше всех подготовленные к реакции на пандемию». Пишут об «уровне подготовки к ответу на эпидемию/пандемию» от имени «Global Health Security Index». Очень показательно, что оцениваются только западные государства – США, как водится, во главе списка.

Как они себя высоко ценили! И куда их «сопротивляемость пандемии» подевалась сегодня?

Как хорошо всё планировалось… А ныне…

Впрочем, теперь – новости из стран-лидеров Европы. Чуть не написал «Евросоюза», но теперь ясно, что дороги Европы и Евросоюза – уже без Великобритании – расходятся.

Итак:

- Власти Германии задумались о национализации предприятий в случае, если проблемы с коронавирусом поставят под угрозу их существование, расскзал в интервью «Spiegel» министр экономики и энергетики ФРГ Петер Альтмайер.

- Минфин Германии: «будем входить в капитал компаний, если понадобится». Да, это – национализация.

- Согласно свежим оценкам, экономика Соединённого Королевства может рухнуть на 30%, а по итогам года потерять до 5% ВВП. Этот ВВП в 2019 году составлял почти 3 триллиона долларов.

- Правительство Великобритании обязуется выплачивать 80% всей заработной платы «на время вируса». Сами выплаты могут доходить до 2500 фунтов на человека. Программа запустится в апреле. Впереди – инфляция.

- Продолжаются обсуждения о национализации самых проблемных бизнес-структур Великобритании. Первыми на очереди стоят авиаперевозчики «EasyJet» и «British Airways».

- Британская экономика подвергнется мягкой национализации, и государство почти целиком заменит частный бизнес в ряде отраслей. Все, что сделала Тэтчер с экономикой Великобритании в 1980-х годах – теперь будут делать наоборот. ОБНУЛЕНИЕ в чистом виде.

- В Италии вопрос о национализации авиакомпании «Al Italia» предрешен.

Все эти сообщения были бы удивительными, если бы ещё несколько лет назад наиболее прозорливые политологи Запада не стали размышлять о том, что «социализм» это не ругательное слово, а возможное реальное Будущее для США и других стран НАТО. Вы удивлены?

Тогда посмотрите на кандидата в президенты США Берни Сандерса, который просто открыто продвигает тему «социализма в Америке», и никто там ему не перечит – тема созрела.

Тогда почитайте нарастающий вал публикаций западных авторов на тему «возвращения социализма». И пусть они смотрят на этот термин не совсем так, как его видел Маркс, события развиваются прямо «по Марксу». Помните его приговор капитализму: «Бьёт час капиталистической частной собственности. Экспроприаторов экспроприируют». Ну, или как сейчас они называют это – «национализируют». Этакий вариант «lite».

«Мы на территории, где никогда раньше не бывали»

Для иллюстрации нашего тезиса о росте популярности идей социализма в США и на Западе, в целом, процитируем статью «The Socialist Specter in Present-Day US Politics» - «Социалистический спектр в нынешней американской политике», опубликованную в середине марта 2020 года – уже в разгар пандемии.

Сказано: «Политическая сцена США наполнена разговорами о социализме. Основа для этого диспута развивается уже несколько лет, особенно после финансового кризиса 2008 года, который многие стали считать решающим доказательством того, что капиталистическая экономика не служит большинству».

Пишут:

- «Доминирующая тенденция в политической риторике США состоит в том, чтобы рассматривать социализм не как разрушение капиталистических классовых отношений, а скорее как расширение сферы действия правительства. Любимая стратегия тех, таких как Берни Сандерс… Когда Сандерс называет свой социализм «демократическим», он говорит нам, что он остается встроенным в основные капиталистические институты». Впрочем, зная американцев, они могут свести «социализм» и до уровня эстрадных номеров…

- «Социализм приравнивается к государственным субсидиям, а не к альтернативному видению общества». Сегодня «государственных субсидий» в США эмитировано на триллионы, стало быть, они «строят свой социализм»?

Эти идеи – уже в прессе. В повседневной же политике – вопрос о национализации поставлен Трампом. «Мы будем помогать авиационной отрасли. Мы будем помогать индустрии круизных лайнеров. Мы, вероятно, будем помогать гостиничной индустрии», – заявил президент США. Де-факто он показал, что поддержит тенденцию к национализации некоторых компаний.

Значит, американское правительство разворачивается в сторону национализации? Как и правительства ведущих стран Европы, о чем сказано выше. И важнейший вывод: Это – полная смена вообще всей американской парадигмы развития, где во главу угла традиционно ставилась частная инициатива и личные свободы.

Понимая, что кризис способен даже перекрасить политическую карту – вплоть до внедрения некоторых социалистических элементов управления экономикой США, хозяева страны огрызнулись так, как они не реагировали на многие другие неприятности. Выше мы начали цитировать статью от 23 марта 2020 года из журнала «Newsweek» «Inside The Military’s Top Secret Plans If Coronavirus Cripples the Government» - «О суперсекретных планах военных в условиях, если коронавирус захватит правительство». В ней чуть ли не ключевая фраза: «We're in territory we've never been in before» - «Мы на территории, где никогда раньше не бывали».

Сказано открытым текстом: «Согласно новым документам и интервью с военными экспертами, различные планы – под кодовыми названиями «Octagon», «Freejack» и «Zodiac» – являются негласными законами, обеспечивающими преемственность правительства. Они настолько секретны, что в соответствии с этими экстраординарными планами «передача» власти может обойти нормальные конституционные положения о правопреемстве правительств, и военные командиры могут получить контроль над Америкой».

Согласно новым правилам Пентагона, военным командирам «в чрезвычайных обстоятельствах разрешается принимать меры самостоятельно, когда законные местные власти не смогут контролировать ситуацию». Условия действий армии на территории США включают «крупномасштабные, неожиданные гражданские беспорядки», «значительную гибель людей» или «уничтожение имущества». Новая директива Пентагона эпохи Трампа называет это «экстремальными ситуациями».

«Мы на новой территории», - говорит один из старших офицеров. Он шутит, с каким-то болезненным юмором, характерным для этой медленной катастрофы, что «Америке лучше узнать, кто такой генерал Терренс Дж. О'Шонесси, который является «командиром бойцов» Соединенных Штатов». – «Gen. Terrence J. O'Shaughnessy is the "combatant commander" for the United States and would in theory be in charge if Washington were eviscerated. That is, until a new civilian leader could be installed». То есть, «теоретически будет руководить, если Вашингтон окажется «распотрошен», пока не будет определен новый гражданский лидер».

США готовятся к введению военного положения. Вот и вся «демократия», которая не может справиться с кризисной ломкой общества. Призрак 1930-х годов поднимается из небытия…

Конституция США «помещена в карантин»

И, наконец, ещё одно признание, коих в этой сложной и нервной обстановке стало даже через чур много. Но, люди обеспокоены, они нервничают. И они начали высказывать такие сентенции, о которых прежде предпочитали молчать.

Впрочем, это не удивительно, ведь после ОБНУЛЕНИЯ надо будет сначала понять, «где мы», потом «найти дорогу». И, в конце концов, «пойти на новый ясный огонь». И это стало понятно многим.

Вот реакция американца, который представляется таким образом: «Я – американский юрист по конституционным вопросам, и я вижу, что наше правительство использует Covid-19, чтобы лишить нас основных прав».

Это пишет 22 марта 2020 года Роберт Барнс, американский юрист по конституционным делам, известный своими сбывшимися политическими прогнозами.

Его озабоченности:

- «Неужели мы действительно думаем, что «этого не может быть здесь» в Америке? Можем ли мы изолировать Конституцию? Мы уже делаем это?»

- «Паника от пандемий открывает дорогу для неконтролируемой власти».

- «Правительство в Америке использует эту пандемию, чтобы ограничить или даже устранить свободу слова и свободу собраний – это против Первой поправки к Конституции», гарантирующей все американские свободы.

- «Средства массовой информации разжигают панику вокруг этой пандемии».

- «Люди в ответ заявили о своем праве отказать вооруженное сопротивление на основе Второй поправки к Конституции», гарантирующей право на ношение оружия.

- «Необходима личная безопасность в то время, когда правительство публично освобождает заключенных из тюрем из-за пандемии». В США из тюрем уже освобождены тысячи заключенных, поскольку в тюрьмах вспыхнула эпидемия коронавируса.

- «Настоящая угроза пандемии – это паника, которая изолирует нашу Конституцию».

- «Правительство действует в пандемической панике, как вирус, заражая наши умы и тела, контролируя речь, ассоциацию и движение, используя инструменты надзора, о которых не подозревали основатели».

- «Нет заработной платы. Нет доходов. Нет перспектив».

- «Потеряна рабочая сила, которая никогда не сможет быть восстановлена, пока наша экономика находится на грани самой тяжелой депрессии».

- «Пандемия здесь. Возможность и собственность исчезли. Конституция помещена в карантин».

Да уж, если Пентагон получил права действовать на собственной территории вместе или вместо Национальной гвардии, то вопрос о «помещении Конституции на карантин» для американцев сродни шоку…

Очень прозорливый британский журнал «The Economist» вот как представляет ситуацию на обложке свежего номера – «Все под контролем. Большое правительство, свобода и вирус»:

Насмотревшись фильмов-катастроф, что в товарном количестве штампует в последние годы Голливуд, американцы в массе своей уже верят и в Апокалипсис, и в НЛО. Про пришельцев – вопрос отдельный, а любимый Апокалипсис в современном обличии уже постучал в их двери. И некоторые вспомнили роман Стивена Кинга «Противостояние», где есть такой эпизод:

«На фасаде Первой баптистской церкви Атланты было написано красной краской: «Дорогой Иисус. Скоро встретимся. Твоя подружка, Америка.

P.S. Надеюсь, у тебя еще останутся свободные места к концу недели».

Вот всё вот это и называется ОБНУЛЕНИЕ. Возможно, именно так Стивен Кинг и назовет свой следующий роман…

Вопрос в том – «Что Будет Дальше?»

Источник: https://cont.ws/@serfilatov/1625444

| ---------

Истинное знание есть знание причин - Френсис Бэкон | | | | Карим_Хайдаров

канд.техн.наук, администратор

|

| Написано: 31.03.2020 в 09:02:56 | #263 |

НАИБУЛИНА ПОЛУЧИЛА ПРИКАЗ ПОДДЕРЖАТЬ ДОЛЛАР РОССИЙСКИМ ЗОЛОТОМ

Не ожидал. Это что-то!

МОСКВА, 30 марта. Банк России приостанавливает с 1 апреля покупку золота на внутреннем рынке драгоценных металлов, сообщает регулятор.

Дальнейшие решения о покупке золота будут приниматься в зависимости от развития ситуации на финансовом рынке.

https://1prime.ru/News/20200330/831169426.html

Ps от vem. Запасы монетарного золота в международных резервах РФ в январе-феврале 2020 г. выросли на 12,45 тонны и на 1.03 составляли 73,6 млн унций (2289,216 тонны), свидетельствуют материалы Банка России

[https://gold.1prime.ru/news/20200320/355300.html]

Еще с 2019 года ЦБ снизил темп закупок золота, а теперь вообще приостановил этот процесс

Быть может ЦБ считает, что 20% в Международных резервах в виде золота достаточная опора для их устойчивости. Но вот что странно: ЦБ поднял рублевую цену унции - в пересчете на доллары, выше, чем в Лондоне. Этим он подталкивает российские банки к его скупке? А если нет, то порядка 30 тонн золота ежемесячно будет уходить на Запад? Для чего?

Источник: https://cont.ws/@vemitr/1626957

| ---------

Истинное знание есть знание причин - Френсис Бэкон | | | | Карим_Хайдаров

канд.техн.наук, администратор

|

| Написано: 31.03.2020 в 09:03:56 | #264 |

Перед обвалом рынка руководители крупнейших корпораций уволились, выгодно продав акции своих компаний

За месяцы до самой жестокой фондовой мясорубки и масштабного "коронавирусного кризиса" мы стали свидетелями странных явлений. Руководители крупнейших предприятий массово покидали свои посты. Само по себе это не преступно, но сомнительно.

Однако самое интересное заключается в том, что незадолго до обвала фондового рынка они же на миллиарды долларов распродали акции своих компаний. А вот это уже очень странно.

Можно предположить, что оба этих события являются невероятным совпадением. Однако, подозрительно, что продажу ценных бумаг осуществляла именно та корпоративная элита, которая с ошеломительной скоростью бросила свои насиженные кресла руководителей компаний.

Пресса, которая осмелилась описывать эти события, использовала фразу "великий исход генеральных директоров".

Эта подозрительная история с добровольной отставкой топ-руководства началась в прошлом году.

В ноябре прошлого года издание NBC News сообщило: "Согласно новым данным в этом году со своих постов в рекордных количествах уходят генеральные директоры. Более 1 332 руководителей ушли в период с января по конец октября".

"Весьма примечательно, что руководители покидают свои посты в разгар рецессии на фоне высоких корпоративных прибылей и рекордных максимумов на фондовом рынке".

В октябреот руководящих тронов отреклись 172 главных исполнительных директоров. Это самый высокий месячный показатель за всю историю. Общее число беглецов с начала года превысило даже волну выхода из бизнеса во время финансового кризиса.

К концу года свои посты покинуло рекордное число руководителей - 1 480 человек.

В то время проявлялось много признаков того, что мировая экономика действительно замедлилась, но большинство экспертов не прогнозировали неизбежную рецессию.

Ниже приведены лишь некоторые из известных руководителей, которые решили уйти в отставку в 2019 году:

- Boeing - Денис Муйленбург

- United Airlines - Оскар Муньос

- Alphabet (главный бенефициар Google) - Ларри Пейдж

- Gap - Арт Пик

- McDonald’s - Стив Истербрук

- Wells Fargo - Тим Слоан

- Under Armour - Кевин Планк

- PG & E - Гейша Уильямс

- Kraft Heinz - Бернардо Хис

- HP - Дион Вайслер

- Bed, Bath & Beyond - Стивен Temares

- Warner Bros. - Кевин Цуджихара

- Best Buy - Юбер Джоли

- New York Post - Джесси Анджело

- Colgate-Palmolive - Ян Кук

- MetLife - Стивен Кандарян

- eBay - Девин Вениг

- Nike - Марк Паркер

На этом массовый исход руководителей не закончился. Только за январь 2020 года ушло в отставку колоссальное количество руководителей - 219 человек.

К тому времени стало ясно, что коронавирус, прорывающийся из Китая, потенциально может стать главной причиной глобальной пандемии. Можно понять, почему многие из корпоративной элиты решили отказаться в этот момент от управления компаниями.

Некоторые из этих генеральных директоров в течение многих лет получали абсолютно абсурдно высокие зарплаты. Для них оказалось гораздо проще взять деньги и бежать вон, чем остаться и вывести свою корпорацию из самого сложного глобального кризиса, который когда-либо испытывал любой из нас.

Ниже приведены лишь некоторые из известных руководителей, ушедшие в отставку в 2020 году:

- Disney - Боб Айгер

- IBM - Джинни Рометти

- Mastercard - Аджай Банга

- Harley-Davidson - Мэтт Леватич

- T-Mobile - Джон Легер

- LinkedIn - Джефф Вайнер

- Salesforce - Кит Блок

- Credit Suisse - Тиджане Тиам

- Hulu - Рэнди Фриер

Этот масштабный исход в такой критический момент в новейшей истории, несмотря на возможные личные мотивы каждого из ушедших, сам по себе является довольно странным.

Но вот продажа этими топ-менеджерами ценных бумаг своих компаний на миллиарды долларов прямо перед обрушением рынка - уже подозрительно, если не преступно!

Согласно анализу Wall Street Journal, топ-менеджеры торгуемых в США компаний, сбросили только в этом году с начала февраля до конца прошлой недели акции на общую сумму почти $ 9,2 млрд (!).

Продажи спасли экс-руководителей от потенциальных убытков на общую сумму $ 1,9 млрд.

Общеизвестно, что на фондовом рынке можно заработать только, если вовремя продать ценные бумаги. Многие члены клуба "Корпоративная элита" выбрали для этого идеальное время.

К корпоративщикам очень удачно присоединилось несколько членов Конгресса. Они по случайному "совпадению" перед тем, как рынок сошел с ума, продали свои акции на миллионы долларов.

Очевидно, что речь идет о грандиозном преступном сговоре в высших эшелонах бизнеса и власти.

А вот большинству простых американцев не повезло. Финансовые потери для них и для всей Америки оказались ошеломляющими.

Вместе с тем, грандиозные усилия ФРС по бесконечному заваливанию американских рынков деньгами не дают ожидаемого положительного эффекта.

Источник:

https://politus.ru/economy/4219-pered-obvalom-rynka-rukovoditeli-krupnejshih-korporacij-uvolilis-vygodno-prodav-akcii-svoih-kompanij.html

| ---------

Истинное знание есть знание причин - Френсис Бэкон | | | | Карим_Хайдаров

канд.техн.наук, администратор

|

| Написано: 31.03.2020 в 09:06:52 | #265 |

Что происходит в экономике ПОД ПРИКРЫТИЕМ эпидемии?

Мировая закулиса делает крупнейший кидок века, пока низам втюхивают ШНЯГУ о Коронавирусе по зомбо ящику!

РУСАЛ, частная компания!Которая переходит под хозяев энтих олигархов... А заводы+4 электростанций Дерипаска построил своими руками за свои деньги?

Как он вообще стал собственником стратегических объектов + инфраструктуры?

"Коронавирус" совпал с началом колоссального мирового экономического кризиса и переделом собственности - переделом рынков.

https://www.youtube.com/embed/VwSpg3Y6gKo

Очень удобно с помощью вируса управлять народами. При увеличении активности борьбы за свои права пролетариата в связи с глобальным кризисом и переделом рынков/собственности, практика электронного концлагеря бац - эпидемия , карантин , все по домам.

Остатки страны подшумок распродают и потом под политикой в Швейцарии(родшильдов) будут жить.

Как говорил заведующий склада - нас спасёт пожар , только , Большой Пожар!!!

Коронавирус, репортаж из испанского госпиталя.

https://www.youtube.com/embed/0pvR6tN4SOY

По данным ВОЗ в мире умерло за месяц:

684497 - от рака

633508 - детей до 5 лет

150000 – от туберкулеза

140112 - от спида (AIDS)

112511 - несчастные случаи на дорогах

89378 - самоубийства

81757 - от малярии

70189 - из-за загрязненной воды

40452 - от гриппа

25763 - во время родов

6500 - умерло от коронавируса за все время

Как эпидемия в Китае пошла на спад? Лекарств - не было и нет. Вакцины - нет.

Комментарий на сайте:

Семчев Вадим

Похоже на то, что это ведение войны новыми средствами. Ядерное оружие неприменимо, а вот средство устрашения и изоляции в виде пугалки - супер!

Источник: https://cont.ws/@Ilyusha/1626171 | ---------

Истинное знание есть знание причин - Френсис Бэкон | | | | Карим_Хайдаров

канд.техн.наук, администратор

|

| Написано: 31.03.2020 в 09:09:55 | #266 |

"Хозяева денег", как справедливо заметил один очень прозорливый российский экономист,

"скупят на корню обесценившиеся активы и выйдут на новый уровень контроля над мировой экономикой"

Запад печатает деньги из воздуха, засуживая Россию. Мы проиграем, если не вернём себе ЦБ. Ведущие западные страны, пугая коронавирусом, закачивают триллионы долларов и евро в свои экономики, чтобы "залить" ими стоявший на пороге глобальный кризис и усилиться.

Пандемия коронавируса благодаря во многом искусственно создаваемой вокруг неё глобальной истерии используется странами Запада в качестве дымовой завесы для того, что изменить в свою пользу ими же придуманные правила игры в мировой экономике и таким образом получить преимущества. С каждым днём это становится всё более очевидно, как и то, что Россия обязана внимательно изучить происходящее, чтобы не остаться в дураках, сделать правильные выводы и начать в соответствии с ними действовать. Попробуем это утверждение доказать.

Что делают США?

Сенат Конгресса США единогласно одобрил беспрецедентный пакет антикризисной экономической помощи объёмом 2,2 триллиона долларов, которые поступят бизнесу, работникам и в системы здравоохранения в связи с пандемией коронавируса, который реально угрожает только старикам, не играющим в экономике серьёзной роли. Этот 880-страничный документ (такой реально составить за пару дней или даже недель?) стал самым крупным законопроектом об экономической помощи в истории США.

Ни во время Великой депрессии (1929–1939 гг.), ни в ходе глобального финансового кризиса 2007-2008 годов в США такого не происходило. Даже демократы, саботирующие почти всё, что исходит от президента США Дональда Трампа, голосовали за.

Лидер демократического меньшинства в Сенате Чак Шумер по этому поводу заявил: законопроект носит "исторический характер, поскольку он должен ответить на исторический кризис". Этот яростный критик Трампа нарисовал мрачную картину:

"Наша система здравоохранения не готова к уходу за больными. Наши рабочие остались без работы. Наш бизнес не может вести бизнес. Наши заводы простаивают. Шестерёнки американской экономики остановились".

Пакет антикризисной помощи направлен на то, чтобы вытащить США из рецессии, куда экономика страны при всём её внешнем благополучии скатывается. Якобы по причине коронавируса, убившего на тот момент на планете около 20 тысяч человек, а в США, третьей по численности населения стране мира, – примерно тысячу.

КонгрессСенат Конгресса США принял беспрецедентный пакет антикризисной экономической помощи. Фото: Stefani Reynolds / Globallookpress

В ответ на вопрос, как долго США намерены такими мерами поддерживать экономику на плаву, министр финансов Стивен Мнучин заявил: "Мы рассчитываем на три месяца. Надеюсь, мы решим эту проблему до истечения трёх месяцев".

Согласно принятому законопроекту, 500 миллиардов долларов пойдут на поддержку наиболее пострадавших отраслей, сравнимый объём выплат – до 3 тысяч долларов в одни руки – миллионам американских семей. Лица с годовым доходом до 75 тысяч долларов получат по 1200 баксов, семьи с детьми – дополнительно по 500 долларов за каждого ребёнка. 367 миллиардов отдадут в виде займов для нужд малого бизнеса. 130 миллиардов получат дополнительно медицинские учреждения. Будут серьёзно расширены выплаты по безработице, чтобы помочь заболевшим работникам или уволенным в ходе вызванного коронавирусом кризиса.

Так что, как видим, пока в России правительство получило указание президента разработать и принять дополнительные меры по устойчивому развитию реального сектора экономики, а московские власти сулят пенсионерам по две тысячи рублей на нос с правом получить ещё столько же, если переживут эпидемию, в США уже оперируют – ради тех же целей – гигантскими суммами. И США при этом плевать, что они наращивают одновременно свой государственный долг, который в этом году, по прогнозам экспертов, достигнет или даже превысит 25 триллионов долларов.

Когда Трамп появился в Белом доме, он составлял около 20 триллионов, и новый президент обещал ликвидировать его в течение восьми лет… Но понятно, что не собирался этого делать, потому что обнулить, нарастить или переложить его на плечи других для США при должной изобретательности не проблема. Как вы думаете, кто будет выглядеть лучше, кто останется в дураках – Россия или США, если они будут играть по существующим "правилам"?

А ведь Трамп и Конгресс стараются не одни. Федеральная резервная система (ФРС) тоже объявила на днях о ряде дополнительных мер по укреплению экономики, в частности, о планах скупить столько ценных бумаг и гособлигаций, сколько необходимо для стимулирования экономики. В начале этого месяца ФРС "впрыснула" на краткосрочные денежные рынки 1,5 триллиона долларов, снизив процентную ставку примерно до нуля процентов (в России – удушающие 6%).

И вот, обеспечив космические финансовые вливания в экономику, президент Трамп быстро запел в своём любимом Twitter другую песню: "Мы не можем допустить, чтобы лекарство оказалось хуже самой проблемы…"

О чём это он? Да о том, что, получив все эти деньги, он уже объявил об ослаблении через пару недель, а затем и полной отмене всех карантинных мер, чтобы "перезапустить Америку", побыстрее вернуться "обратно к работе", руководствуясь старым как мир принципом: "Что можно Юпитеру, не позволено быку".

Что делает Германия?

Нынешний кризис крайне выгоден также ближайшим союзникам США, с которыми американцы поделились правом печатать деньги из воздуха. Посмотрим, что происходит в крупнейшей экономике Евросоюза – Германии. А то же самое, что и в США, только масштабы нерыночных, "гуманитарных" (ведь нужно заботиться о людях!) методов спасения стоявшей у обрыва экономики несколько меньше, чем в США, поскольку и вес ФРГ поменьше.

25 марта бундестаг тоже одобрил беспрецедентный антикризисный пакет, предусматривающий финансирование различных мер… по борьбе с пандемией коронавируса, которая ударила по немцам в "аномально" меньшей степени, чем по большинству других западноевропейских стран. На тот момент жертв пандемии в 83-миллионой ФРГ было менее 200 человек.

бундестагГерманский Бундестаг соревнуется с американским Сенатом в выделении невиданных средств для национальной экономики под предлогом пандемии. Фото: Stefan Boness/Ipon via http://www.imago / Globallookpress

Предусмотрено, в частности, выделение 600 миллиардов евро в рамках специального Фонда экономической стабильности для обеспечения государственной поддержки компаниям и предоставления госгарантий частным фирмам, терпящим убытки. При голосовании воздержались лишь депутаты подвергающейся травле "Альтернативы для Германии". Все остальные проголосовали за.

Парламентарии также проголосовали за "временный" отход от закреплённого в Основном законе (то есть конституции) запрета на рост госзадолженности. Имеется в виду принцип, известный в Германии как "чёрный ноль", при котором запланированные государством расходы финансируются не за счёт новых кредитов, а исключительно посредством бюджетных доходов, что позволит иметь бюджет с задолженностью.

Получается, что если нельзя, но очень хочется, то можно. В обычное время такое бы в ФРГ не прошло, но ради "борьбы с коронавирусом" и в интересах народа можно всё, чем немецкий истеблишмент, как видим, и пользуется. При этом канцлер Ангела Меркель, как и Трамп, уже намекает, что карантины долго не продлятся, и все те, кто не старики, смогут вскоре приступить к работе.

Что делают другие?

Точно такая же картина во Франции, Британии и многих других западных странах, старающихся действовать не только индивидуально, но и совместно. Так сразу девять стран ЕС – Франция, Италия, Испания, Бельгия, Португалия, Ирландия, Люксембург, Словения и Греция – выступили за совместный выпуск облигаций, естественно, для финансирования необходимых мер в борьбе с пандемией.

Для получения большего объёма средств для вложения в здравоохранение и экономику необходим "общий долговой инструмент", указывается в совместном письме лидеров этих стран, некоторые из которых давно находятся на грани банкротства. "Для обеспечения максимальной эффективности необходимо выпустить облигации в достаточном объёме и с длительным сроком погашения", – подчёркивается в документе. В нём содержится также призыв к Брюсселю рассмотреть вопрос об "изыскании других инструментов, таких как прицельное финансирование расходных статей бюджета ЕС на 2020 и 2021 годы, связанных с борьбой с коронавирусом".

А ведь не бездействует и Европейский центральный банк (ЕЦБ), который печатает евро, как ФРС доллары, тоже из воздуха и уже разработал и запустил программу на сумму 750 миллиардов евро для поддержки экономики из-за коронавируса. На эту сумму он начал выкупать ценные бумаги частного и государственного секторов, чтобы европейская экономика не вошла в рецессию. Данная программа рассчитана до конца 2020 года. Этим заботы ЕЦБ о странах ЕС, разумеется, не исчерпываются.

Подводим итоги

Итак, мы видим, что западные правительства, совершенно сознательно нагнетая коронавирусную истерию, используют её для извлечения односторонних преимуществ для своих экономик за счёт контроля над эмиссией доллара и евро и получения возможности под предлогом во многом искусственно созданного кризиса вливания в них невиданных в прошлом финансовых средств. Издержки чего они собираются сбросить на те страны и их граждан, кто использует эти валюты в качестве резервных. Если раньше для выхода из экономического тупика и устранения дисбалансов в экономике использовались войны (США удалось оправиться от Великой депрессии и стать экономической супердержавой только благодаря Второй мировой войне), то теперь настало время коронавируса, любой другой заразы. "Гибридные" войны для этого не подходят, так как не позволяют применять для регулирования экономики внеэкономические методы, а "горячие" – тем более. По причине распространения в мире ядерного оружия. Вот мы и имеем то, что имеем. Такова реальность. Всё остальное – эмоции.

В результате получается, что коронавирус под зонтиком беспрецедентных программ помощи ликвидирует долги и требования на суммы, измеряемые триллионами долларов и евро, сдувает пузыри на фондовом рынке, финансовых, товарных рынках и рынках недвижимости. Капитализация компаний обваливается, но зато становится более реалистичной, после чего начнётся оживление, переходящее в долгожданный рост. Перед этим "хозяева денег", как справедливо заметил один очень прозорливый российский экономист, "скупят на корню обесценившиеся активы и выйдут на новый уровень контроля над мировой экономикой".

Короче, Запад эффективно использует создавшуюся – или специально кем-то созданную? – ситуацию вокруг коронавируса. Ну а что же Россия? Ей очень трудно играть на этом поле, где правила постоянно меняются, а её – неизменно засуживают.

Но этот минус можно превратить в плюс. Если Россия, беря пример с Запада, под предлогом коронавируса откажется подчиняться "вашингтонскому консенсусу" и "национализирует" свой Центральный банк, обеспечит, наконец, должное финансирование национальной экономике и не забудет о своих гражданах, политические последствия пандемии окажутся для русских очень благоприятными. Если же Москва этого не сделает, она проиграет, независимо от того, насколько хорошо русские врачи готовы к пандемии. Ибо вопрос это в основном политический, а не медицинский.

Источник: Латышев Сергей https://tsargrad.tv/articles/zapad-pechataet-dengi-iz-vozduha-zasuzhivaja-rossiju-my-proigraem-esli-ne-vernjom-sebe-cb_244836

| ---------

Истинное знание есть знание причин - Френсис Бэкон | | | | Карим_Хайдаров

канд.техн.наук, администратор

|

| Написано: 31.03.2020 в 17:17:28 | #267 |

ЗАДУШИТЬ ЭКОНОМИКУ, ЧТОБЫ СПАСТИ КАПИТАЛЫ И ВЛАСТЬ РОСТОВЩИКОВ

Хроники апокалипсиса. Тот мир, который мы знали …

Тот мир, который мы знали изменился, серьезно изменился. Некогда отлаженный воспроизводственных механизм просто перестал работать. Остановился - стремительно, радикально и неотвратимо. Подобно рубильнику, экономику внезапно отключили – практически везде, не осталось больше тихой гавани, все пошло по ...

Та привычная деловая, производственная и потребительская активность остановилась. Ничего не работает. Мир замер. Общество буквально за пару недель от безмятежной идиллии 11-летнего бычьего экономического цикла низверглось в пучину хаоса и финансово-экономического коллапса. Мы присутствуем при самых драматических изменениях мирового баланса за несколько поколений.

Шок слишком сильный. Никогда ранее, ни в один период современной мировой истории (ни в 30-х годах, ни во время Второй мировой и тем более ни в 2008-2009) не наблюдался столь быстрый фазовый переход. Масштаб падения еще предстоит оценить (но совершенно точно падение мирового ВВП будет значительно глубже кризиса 2008), но еще раз, речь идет о скорости перехода от стабильного состояния в катастрофичное. Счет идет на недели. Это беспрецедентно. Практически по всем индикаторам экономической и финансовой активности были обновлены 100-летние рекорды. Никогда ранее пол мира не помещали в условный концлагерь в режиме комендантского часа, даже во время Второй мировой ограничительные процедуры одномоментно не были столь масштабными (локально да, но так масштабно и одновременно - нет). Сам факт того, что мы присутствуем при таких событиях и пытаемся все это осознать – это грандиозно.

Через пол года изменится (или точнее сказать начнет меняться) баланс сил ведущих мировых игроков. Больше скажу - финансово-экономические, культурные, социальные, политические, технологические последствия будут слишком значительными, чтобы их игнорировать. Последний раз мир серьезно менялся по итогам Второй Мировой. Вот теперь может быть нечто подобное. Обсуждение всего этого затянется на годы, а пока несколько открытых индикаторов в режиме реального времени, которые позволят оценить экономическую активность и сопоставить с тем, что было год назад.

Первое – это система онлайн бронирования мест в ресторанах.

Практически идеальная возможность оценить состояния индустрии общественного питания и тенденции. Обычно присутствует высокая корреляция (не абсолютная, но высокая) между активностью в общепите, трафике в торговых центрах и малом бизнесе из сферы услуг (салоны красоты, фитнес центры и так далее). Поэтому по этому индикатору в принципе, можно определить состояние малого бизнеса из сферы услуг.

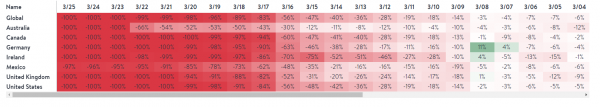

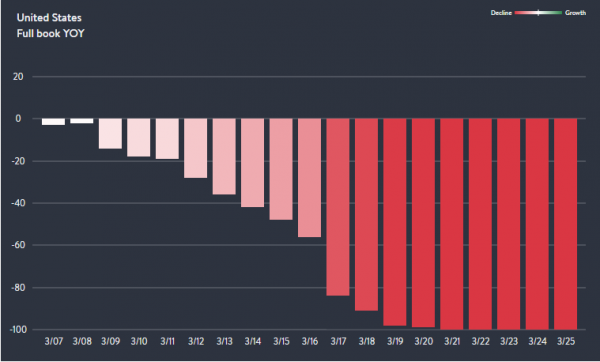

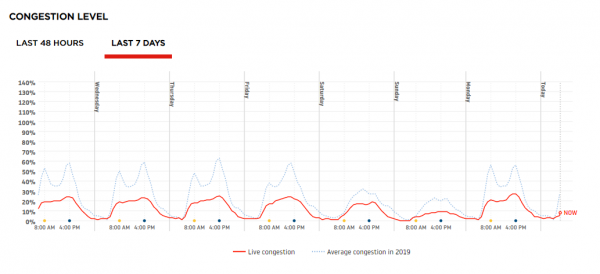

США. Онлайн-бронировние мест в ресторанах

Как видно, ограниченная блокировка началась с 3-4 марта, усилилась после 9 марта и с 18 марта блокировка перешла в тотальный формат.

Второе – авиатрафик https://www.flightradar24.com/data/statistics, показывающий общемировую деловую активность, степень глобализации и коррелирует с туризмом и спросом на гостиницы.

Общемировой авиатрафик сократился более, чем в два раза. Это самое значительное падение за всю историю наблюдения и регистрации (с 60х годов 20 века). Падение в два раза по количеству самолетов в воздухе, но не по пассажиропотоку, который упал более, чем в 10 раз. Загруженность на рейс сократилось в среднем в 5 раз на основе данных крупнейших международных авиакомпаний.

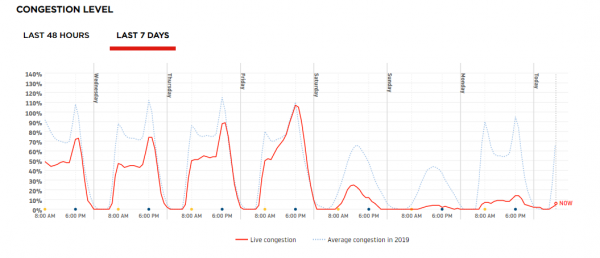

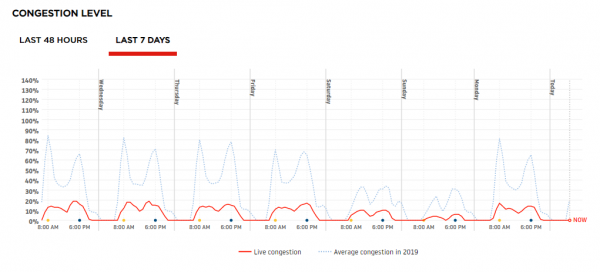

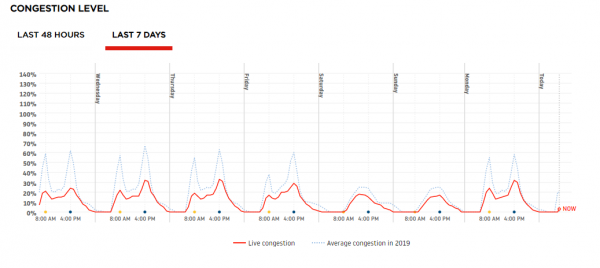

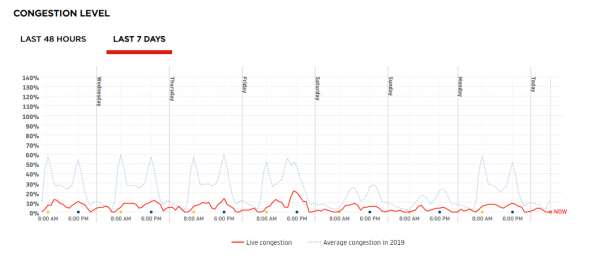

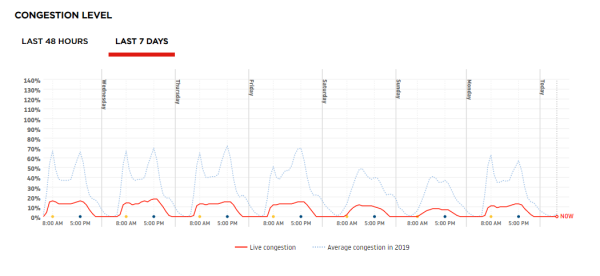

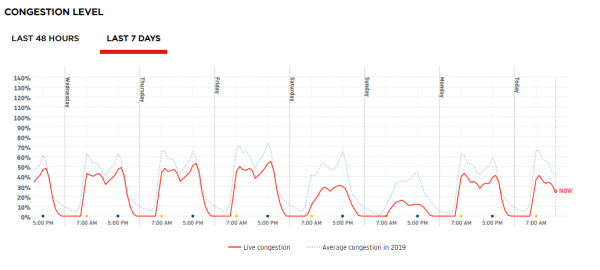

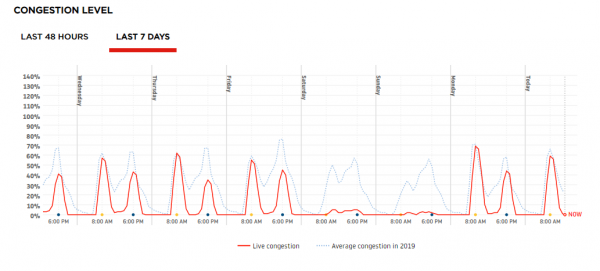

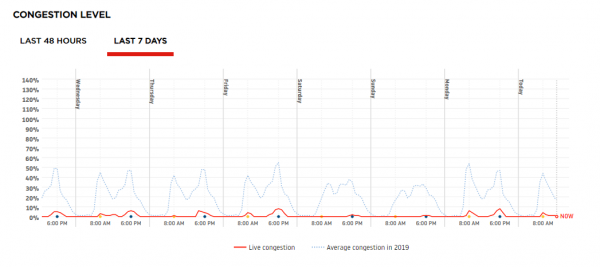

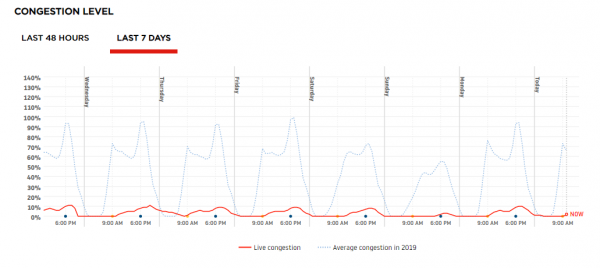

Третье – автомобильный трафик https://www.tomtom.com/en_gb/traffic-index/wuhan-traffic

Коррелирует с общеэкономической, деловой и торговой активностью.

В Москве за понедельник кумулятивный дневной трафик упал в 7.5-8 раз относительно аналогичного периода времени с сезонной корректировкой. После нездорового ажиотажа в пятницу, трафик начал заваливаться с выходных (относительно типичного уровня), а в понедельник практически в режиме полной блокады.

В Нью Йорке кумулятивный дневной трафик был в 9-10 раз ниже вчера и в 20 раз ниже в воскресенье

В Риме кумулятивный трафик сейчас в среднем в 3.5 раза ниже типичного уровня и это может показаться странным, учитывая ситуацию с карантином.

А вот в Париже в 9 раз в среднем рубанули, а с 9 вечера до 6 утра фактический комендантский час. Ограничения во Франции пока самые жесткие в Европе.

Германия одна из немногих стран, которая пытается балансировать между экономическим, политическим и медицинским ущербом. Трафик примерно в два раза ниже нормы в Берлине (схожая картина по другим городам Германии). Это один из лучших показателей в Европе (в Швеции примерно также) и наиболее адекватная политика – тот, кто будет меньше подвержен вирусной истерией получит колоссальное преимущество в будущем.

В Швеции трафик упал, но всего лишь на 30-35%( в соседней Дании примерно в 2.5 раза)

В Барселоне трафик сократился в среднем раз в 5 в будни и в 3.5 раза в выходные.

В Лондоне падение примерно 3.5-4 раза, с 10 вечера до 8 утра город «вымирает».

В Токио с минимальным ущербом – падение в среднем не более 20%

Китай оживает. Практически вырублен в выходные, но активно наверстывает в будни, но пока в режиме ограниченной активности «по расписанию». У них провал с 12 по 3 часа дня и с 9 вечера по 6 утра, когда трафика почти нет. Это данные по Пекину.

Это применимо плюс -минус ко всем городам Китая, за исключением Уханя.

В Ухань пока без изменения. Вне экономической активности.

Ну и конечно же, Индия - Нью-Дели в полном параличе

Интенсивность трафика позволяет оценить степень выпадения ВВП. Все зависит от структуры экономики и цифровизации, т.е. способности компенсировать через удаленную работу. Но в среднем устойчивое падение трафика в 5 раз (т.е. 20% от типичного уровня) приводит к падению ВВП в ДВА раза (поправочный коэффициент 0.6 и динамически изменяется). При падении трафика в 10 раз, падение ВВП может достигать 3 и более раз или 66-70% при поправочном коэффициенте 0.7-0.75

Источник: https://spydell.livejournal.com/680649.html

| ---------

Истинное знание есть знание причин - Френсис Бэкон | | | | Карим_Хайдаров

канд.техн.наук, администратор

|

| Написано: 02.04.2020 в 08:24:33 | #268 |

Фондовый рынок США (штатовская МММ) в свободном падении!

Надежды Morgan Stanley, что рынок нащупал "дно" не оправдались - до "дна" еще не долетели. Цифры, отражающие падение стоимости акций всех крупнейших компаний США устрашают. Даже сравнить не с чем!

Может прикупить General Electric Сo, которая уже потеряла 50% своей стоимости, или Boeing Co, что ныне стоит на 70% дешевле?

Да пошли они все куда... Нам бы свои компании довести до ума нужно. И как можно скорее!

https://cont.ws/@vemitr/1629115

ФРС уже скупила половину(!) экономики США, собрав на своих счетах 9 триллионов активов американских и транснациональных корпораций, что равно 1/2 всего ВВП США, оценивающегося сегодня в 18 триллионов долларов. Значит, после кризиса ФРС станет самым крупным собственником в США. При этом финансовая система, хоть и будет меньших размеров, но окажется хозяйкой – через ФРС – половины американской экономики. Финансисты выиграют.

Что произойдет на самом деле – интересный вопрос.

Сергей Филатов https://cont.ws/@serfilatov/1629232

Мой комментарий: Это вовсе не вопрос. Хозяева денег переходят к прямому управлению США и миром в целом.

Мир людей переформатируют в рабовладельческое общество, где на каждого из "хозяев денег" будет по 2800 рабов - гоев (двуногих овец)

В качестве премии-печеньки всем "плохишам" - идиотам-предателям, строившим цифровой ГУЛАГ для своего народа - отправка в рай вне очереди.

Еврейский раввин: Каждый еврей должен иметь по 2800 рабов из числа гоев

6:54

Отредактировано: 02.04.2020 в 08:32:31

| ---------

Истинное знание есть знание причин - Френсис Бэкон | | | | Карим_Хайдаров

канд.техн.наук, администратор

|

| Написано: 10.04.2020 в 18:09:27 | #269 |

Как американские регуляторы сломали этот мир

9 апреля для ФРС окажется примерно таким же важным днем, как день учреждения ФРС (13 декабря 1913) с тем отличием, что сейчас это запуск процедуры слома всех тех правил, по которым мир существовал сотню лет. Они полностью надломили тот важнейший остов, на котором базировалось существование США, как лидирующей мировой экономики.

Капитализм в США строился на долговой парадигме и это не просто слова, это кредо, философия. Безусловное исполнение обязательств перед кредиторами и контрагентами являлось маркером, сепарирующим успешные звенья цепи над неуспешными. Тот, кто имел высокий кредитный рейтинг, обеспеченный длительной историей положительных взаимоотношений с контрагентами, получал преференции в виде льготных ставок фондирования и открытого рынка капитала. По сути, вся юридическая система США в области финансов и экономики базировалась на защите прав двух сторон сделок и, если кто-то нарушал правила игры, тот вылетал из системы через прописанную процедур банкротства, теряя активы и привилегии.

Конкуренция, агрессивный естественный отбор и авантюризм сделали США теми, кем они являются – доминирующей экономической силой и технологическим лидером. Ювелирно настроенные обратные связи позволяли вовремя выбрасывать за борт неэффективные элементы, превознося подлинных лидеров. Все это обеспечило доллар резервным статусом и способность США эмитировать валюту под долги, фактически под ожидания будущих доходов, успешно покрывая в том числе двойной дефицит. Это было в 20 веке. С тех пор США деградировали – медленно, но последовательно.

Первая фаза отключения обратных связей произошла в 2008 году, а последующий период именуется «новой нормальностью», где паразитные наводки на рынок активов были настолько значительными, что к 2020 году они успели надуть один из самых грандиозных пузырей на фондовом рынке, из когда либо созданных.

Но все то, что произошло за последний месяц переворачивает представления об этом мире. Беспрецедентные и абсолютно запредельные темпы эмиссии известны, но они все равно удивляют. За месяц они создали из воздуха 2 трлн долларов, 2/3 из которых пришлось на выкуп активов. Почему 2 трлн настолько знаменательны? Это совокупная программа QE2 + QE3, которые стали в свои времена легендарными, о которых писали и фильмы снимали, но тогда им потребовалось 187 недель с ноября 2010 по июнь 2014, чтобы нарастить баланс на 2 трлн, в этот раз они управились за 4 недели – это в 47 раз быстрее!

Текущие темпы эмиссии быстрее (!), чем скорость генерации всего ВВП США в лучшие годы. Они вышли далеко за пределы понижения ставок, обнуления резервов, гипердинамического QE, традиционных РЕПО и своп линий. Они начали вмешиваться в корпоративный рынок с допуском на покупки корпоративных облигаций, создали целый пул кредитных программ для бизнеса, став кредитором последней инстанции, снимая риск-фактор с фин сектора. Все это немыслимо и невероятно, но вчера они еще расширили представление о безумии.

Объем кредитной программы расширен до 4 трлн с дополнительными 2.3 трлн, при этом прямо указано, что теперь ФРС выкупает не только высококачественные активы, но пред дефолтный треш с рейтингом BBB-/Baa3. Не считая мусорных облигаций, они вышли на муниципальный рынок, напрямую фондируя штаты и местные органы самоуправления не менее, чем на 500 млрд долл. На этом они не остановились и инициировали беззалоговое кредитования малого и среднего бизнеса на 600 млрд долл, как минимум, не считая ранее анонсированных программ. Надо понимать, что кредитование малого и среднего бизнеса идет на беззалоговой основе, чтобы ФРС не говорили, т.к. в залоге у этого бизнеса лишь ссаные тряпки и мусорное ведро.

Там целый спектр всякой идиотии: PMCFF/SMCFF, PMCCF и SMCCF, PPPLF, ранее известный TALF и многое другое. Чтобы не вдаваться в иероглифы кредитных и денежных рынков и программ, - попробую на пальцах объяснить суть того, чем теперь занимается ФРС и Казначейство.

Представим, некого Джона, который владеет небольшим ресторанным бизнесом со средней выручкой 1 млн долл в месяц. Пусть это будет добропорядочный бизнесмен, который действовал в рамках старой кредитной парадигмы. Если кассовый разрыв, то бизнес ищет источники фондирования и режет капексы, операционные расходы, увольняет персонал и так далее. Вплоть до банкротства. По крайней мере, проводит оптимизацию бизнеса в той мере, в какой это возможно на рынке и в правовом поле. Так и работала экономика, и так США стали великой страной с конкурентноспособным эффективным бизнесом.

Джон потерял 95% выручки из-за карантина, он раздавлен и опустошен, т.к. это бизнес всей его жизни, и он честно вел дела. Ему не остается ничего другого, как перейти в режим ожидания, покрывая кассовые разрывы из накопленных резервов или оптимизируя бизнес. Банки не слишком заинтересованы кредитовать бизнес с высоким риском, который не имеет обеспечения, резервов и под угрозой банкротства. Джон понимает, что скорее всего это конец и начинает увольнять персонал и тут узнает о сказочных программах ФРС. Идет в банк, скажем JPM, предварительно приготовив подробную презентацию о том, какой его бизнес невероятный и как его любят постоянные клиенты.

Кредитный менеджер из JPM уныло слушает рассказ Джона о его невероятном бизнесе и спрашивает, сколько Джон теряет за квартал? Джон и не надеялся на квартал, ему бы на месяц получить деньги. Но менеджер с еще более унылой физиономией повторяет вопрос, сколько Джон теряет? Получив ответ о 2.9 млн, одобряет кредит на 5.8 млн под ноль или около того. Джон в шоке и смятении благодарит, направляется к выходу, и тут менеджер его окрикивает: “На, еще забери 2.9 млн сверху в виде подарка и еще немного, если потребуется” Джон выходит из банка с чемоданом денег и практически годовой выручкой и не понимает что произошло. Мелким шрифтом в договоре написано, что 2.9 млн подарок от Казначейства, т.к. Джон попал в «пострадавшую отрасль», а 5.8 млн подарок от ФРС, т.к. кто в здравом уме будет отдавать ФРС беззалоговый кредит? ФРС дефакто и считает это, как субсидию, потому что черным по белому там все написано (не прямо, косвенно), что эти кредиты без какого-либо ожидания возврата.

Унылая физиономия менеджера объясняется тем, что таких, как Джон миллионы и малоинтересно слушать пронзительные истории о том, какой замечательный очередной бизнес по выпечке булок или производстве подушек-пердушек. JPM безразлично на качество заемщика, из банка JPM превращается в робота-банкомата, который автоматически одобряет кредиты всем подряд и это объяснимо. 95% риска как минимум берет на себе ФРС. Всем плевать, вернет бизнес кредит или нет. Плевать кредитному менеджеру, плевать руководству JPM, да и ФРС, впрочем, тоже плевать. И вот из кредитных офисов первичных дилеров повалили очередные Джоны, Роберты и Маркусы с чемоданами денег и поздравительными открытками от ФРС.